<株価チャートを学習する>

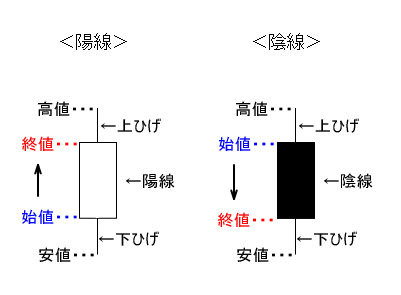

「株価チャートを学習する」ということで、はじめにローソク足について紹介します。ローソク足は、そのあらわす期間の始値(はじめね)・終値(おわりね)・高値(たかね)・安値(やすね)と上ひげ・下ひげで構成されています。

- 始値 … その日の最初についた株価(寄り付き)

- 終値 … その日の最後についた株価(大引け)

- 高値 … その日についた最も高い株価

- 安値 … その日についた最も安い株価

慣れてくるとパッと見ただけで、株価の状態が把握できるようになります。ローソク足の一定期間分を横に並べると、株価の全体の流れもつかみ取れます。覚えておくと大変便利です。

ローソク足は簡単に分けると2種類になります。株価が始値よりも終値の方が高かった場合を陽線(四角の中が白い)、逆に終値の方が低かった場合を陰線(四角の中が黒い)といいます。

…陽線と陰線では、図のように始値と終値の位置が逆になります。もし、陽線が何日も続くようであれば、始値より終値が常に上に来ますから、右肩上がりのチャートを形成します。これは相場に勢いがあり、買い手が多いことになります。逆に陰線が続くようであれば、終値が下に来ますから、右肩下がりのチャートを形成して、相場の勢いがなく売り手が多いことになります。

単純にいってしまえば、株を買った後に陽線が続けば利益が出るということです。イメージで考えると「天使のような陽線」、「悪魔のような陰線」という見方がわかりやすいと思います。

☆ローソク足を使うと株価を視覚的にとらえることができます。

<株価チャートを学習する②>

「株価チャートを学習する」の続きです。

ローソク足の基本的な性質をお話しました。さきほどの説明で陽線、陰線のイメージはある程度はつかめたかな?と思います。しかしローソク足は、前ページのようなオーソドックスな形のものばかりではありません。ここでは、株価の数字(始値・終値・高値・安値)を具体的に当てはめてみて、それにより変化するローソク足の状態を見ていきたいと思います。(わかりやすく表現するために、ローソク足は少々極端に書かれています)。

①始値:100円 終値:110円 高値:130円 安値:100円の場合

この場合は、「始値=安値」ですから、左の図のように下ひげがなくなります。陽線ではありますが、高値(130円)を抑えられて終わっている(110円)ため、売り圧力がかかっていると思われます。別の言い方で「トンカチ」といわれることがあります。

②始値:100円 終値:130円 高値:130円 安値:100円の場合

この場合は、「始値=安値」、「終値=高値」ですから、左の図のように上ひげも下ひげもなくなります。一本調子で上がっているため、買い圧力が強いと思われます。別の言い方で「日の丸坊主」といわれることがあります。

③始値:100円 終値:130円 高値:130円 安値:80円の場合

この場合は、「終値=高値」ですから、左の図のように上ひげがなくなります。いったん下がって、再び上げているので買い圧力が強いと思われます。

④始値:100円 終値:100円 高値:130円 安値:100円の場合

この場合は、「始値=終値=安値」、ですから、左の図のように下ひげがなくなります。一時、高値をつけたのですが、最終的に終値は始値に戻った状態です。株価の転換期となる可能性があります。別の言い方で「塔婆(とうば)」といわれることがあります。

⑤始値:100円 終値:100円 高値:100円 安値:80円の場合

この場合は、「始値=終値=高値」ですから、左の図のように上ひげがなくなります。「④のローソク足」とはまったくの逆で、一時、安値をつけたのですが、最終的に終値は始値に戻った状態です。株価の転換期となる可能性があります。 別の言い方で「トンボ」といわれることがあります。

このように、ローソク足にはいろいろなパターンがあります。今回は陽線を中心に考えましたが、陰線でも同じように考えることができます。はじめのうち慣れるまでは、どうしてもとっつきにくいローソク足ですが、左の図のように実際に当てはめてみれば簡単にわかります。始値・終値・高値・安値の4種類の数字だけで構成されていますから、面倒くさがらずにチャレンジしてみてください!

☆ローソク足の動きで株価の流れをつかみましょう。

<株価チャートを学習する③>

再び「株価チャートを学習する」の続きです。

これまでは、ローソク足単体についてみてきました。株価チャートはむずかしいなぁと感じていた方も、一つ一つローソク足に分解して考えるとわかりやすくなったかな?と思います。

今度は、実際にローソク足をいくつか並べてみて、形成するトレンド(動向)についてみていきます。トレンドについてはいろいろありますが、ここでは、①上昇トレンド、②下降トレンド、③ボックス相場、④三角持ち合いの4種類を見ていきます (ローソク足のひげは便宜上省略しています)。

①上昇トレンドの場合

上昇トレンドは、陽線が出やすく右肩上がりのトレンドラインになります。好業績であったり、よい材料が出ていたりと、買い意欲が断続的に続いている状態です。下値が支えられているため、はじめて買う株は上昇トレンドのものがよいかもしれません。

②下降トレンドの場合

下降トレンドは、陰線が出やすく右肩下がりのトレンドラインになります。悪い業績であったり、悪い材料が出ていたりと、売り意欲が断続的に続いている状態です。下値が更新されているため、売り時がむずかしくなります。あまり手を出さない方がよいかもしれません。

③ボックス相場の場合

ボックス相場は、ある一定の値幅で株価が上下し続けることをいいます。買い材料や売り材料が出ないなど株主もどっちつかずの状態です。上か下か、どちらか一方に抜けた時、その後の動いた方向に値が大きく動くことがあります。

④三角持ち合いの場合

三角持ち合いは、ボックス相場の先細り状態のことをいいます。先細り後の動いた方向に値が大きく動くことがあります。

このように、トレンドにはいろいろなパターンがあります。世間では、このような株価チャートを使った分析をテクニカル分析といいます。

ここまで株価チャートについての紹介をいろいろとしてきましたが、これは相場の経験則にもとづいたものであって、今後必ずそのとおりに動くというものではありません。なぜなら相場が終わった後のことを言っているわけですから、どんなことでも言えるのです。みなさんが考えなくてはならないことは、過去のことではなく、未来を予想することなのです。

テクニカル分析を用いて稼いでいる方もたくさんいますので、あながち間違っているとはいえません。しかし私個人の意見としては、テクニカル分析は心理戦的な面が強いため、株に慣れていない方には不向きだと思います。チャートによる分析は参考程度にとどめておくべきだと考えています。

一方、後に紹介するファンダメンタルズ分析は、会社の内面(業績・材料・情報など)に重きを置いた投資方法です。私はそちらの方を重視したいと思っています。

☆チャートによる分析は目安程度にしておきましょう。