■減価償却費について

●そもそも減価償却とは

何年で土地や車などすべての資産の価値が0になっていくか?

- 例:新車の減価償却6年(法定算定)

- 6年で価値が0になる。600万円なら、毎年100価値がへる。

◎どんなものが減価償却される?

鉛筆は完全に消耗品のためかった瞬間に価値が0円

パソコン、車、家などは10万円以上すると試算になる。

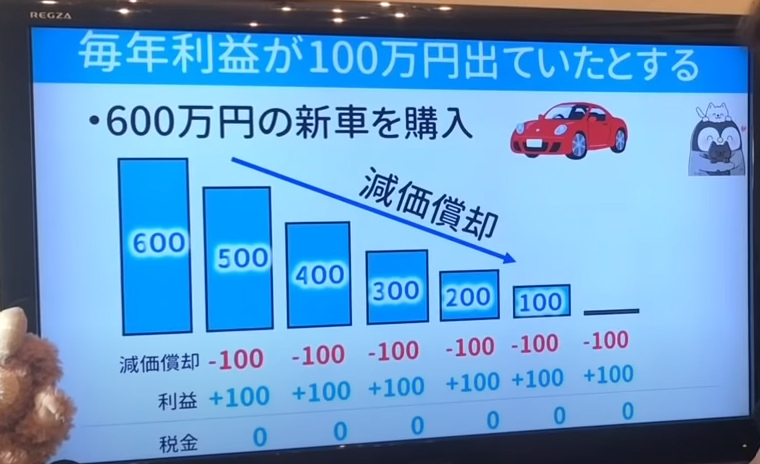

◎経営における減価償却の使い方

- ★支払う税金の額を減らしたい時に有効利用する。下記画像参考。

- ・税金をコントロールしたい=税金を少しでも減らしたい

- ・税金は利益にかかる

- ・利益を減らすためには損失を出したい

- ・車などを買えば損失出せる

- ・高価なものは、最短償却期間ある

●費用の考え方

- ★費用の大前提:

- お金を使った=費用➡誤った考え方

- 物を使った=費用➡正しい費用の考え方

- 例:タクシーの乗って1000円支払った。

- ➡お金を払ったから費用となるのではなく、タクシーを使ったから費用となる。

●固定資産の減価償却費について

例:6.000万円のビルを購入して使用した

➡費用6.000万円が一括で計上されるわけでなく、ビルは1年以上使用すると考え、使用年数に応じて費用処理していくことになる。50年使用する予定であれば、、、、

6.000万円÷50年=120万円(↩が減価償却費となる)

●減価償却費とは

1年以上使用するもの(固定資産)を会社が使用したことを会計上反映するために仮定計算上発生した費用を指す。1年未満しか使用しないモノや少額なものは全額費用として処理する。

●なぜ減価償却費というものがあるのか

賃貸も分譲でも同じ経済状態にするため

- 例:賃貸で家賃10万円/月と6000万円で分譲マンション購入(50年使用予定)

- ➡1年間で費用処理する金額を等しくするため、、

- ・10万×12か月=120万円

- ・6.000万円÷50年=120万円

- という計算式にして減価償却費を等しく出す!

●有価証券報告書的にいうと

分譲で6.000万円で購入(50年使用予定)➡BSに建物6.000万円とする。

また50年間にわたってBSの6.000万円を取り崩す。取り崩されたら費用になる(減価償却費)。BSに計上された固定資産は「費用のカタマリ」とも考えられる。

●資産を年度の途中で取得した場合

月割で計算する必要あり。資産を半年しか使用しなかった場合、半年分の減価償却費しか発生しない。

例:計算期間:1/1~12/31 1年間で2億円の減価償却費が発生する資産を7/1に購入。

2億円×6か月/12か月=1億円

●減価償却費の例外

土地・・・永久に使い続けることができるから減価償却は発生しないとする。建物はいつか必ず取り壊す時がくるから減価償却が発生する。

1年未満しか使用しないモノや少額なモノ・・・全額費用として処理する。

————————————–

■減価償却費の耐用年数とは

●耐用年数とは

資産が使える年数。使用者により、「10年使います」「50年使います」と使用予定年数は様ざまのため、減価償却費がバラバラになってしまう。そのため国税庁が建物の耐用年数の基準を一覧にしている(国税庁のHPにあり)。税務署に聞けるよ。建物の性質によって変動する。耐用年数という文言は会計上ではなく、税法上の言葉である。

●耐用年数を超えた場合

耐用年数はあくまでも減価償却費を算定するための計算上の目安年数であり、耐用年数を超えて使用することも可能。耐用年数を超えた部分に関しては減価償却費がかからないだけ。

●耐用年数の例(ある程度の目安の耐用年数)

- 建物:10年~50年

- 機会:3年~15年

- 車両:5年前後

- 備品(机)5年~15年

- 備品(椅子)5年前後

■減価償却費の計算方法

減価償却費の計算方法は定額法と定率法の2つがある。

●定額法による計算方法

例:6.000万円のビルを購入して使用した

➡費用6.000万円が一括で計上されるわけでなく、ビルは1年以上使用すると考え、使用年数に応じて費用処理していくことになる。50年使用する予定であれば、、、、。

6.000万円÷50年=120万円(↩が減価償却費となる)

●定率法

定率法で減価償却費を計算した場合資産を取得した最初の1年目に一番多くの減価償却費がかかり、その後は減価償却費が減っていく。メリットとしては効果的な節税効果を得られる。

資産を購入したらお金が出ていく。資産を取得した最初の年度は手元にお金が少ない。資産を取得した最初の年度の費用を多めに計上して利益をあえて小さくして税金の支払いを抑える。

資産の種類によって使える減価償却方法が決まっている。

- 建物・建物付属設備➡定額法のみ

- それ以外(機会・車・備品)➡定額法or定率法

となっている。

また資産の種類ごとに選択可能。

例:機械A:定率法 備品B:定額法

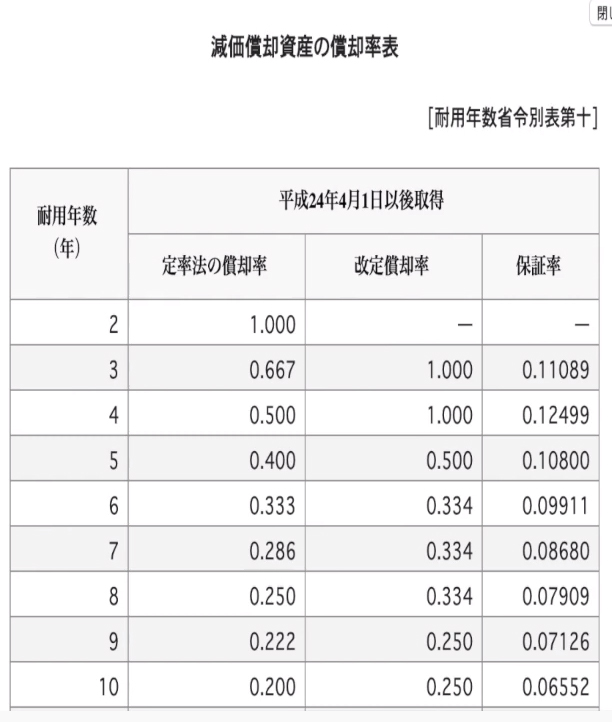

※資産を取得した年数によって税法が変わっているので注意。上記のルールはH28年以降に取得した資産に適用する。以下参照。

●定額法と定率法の適用表

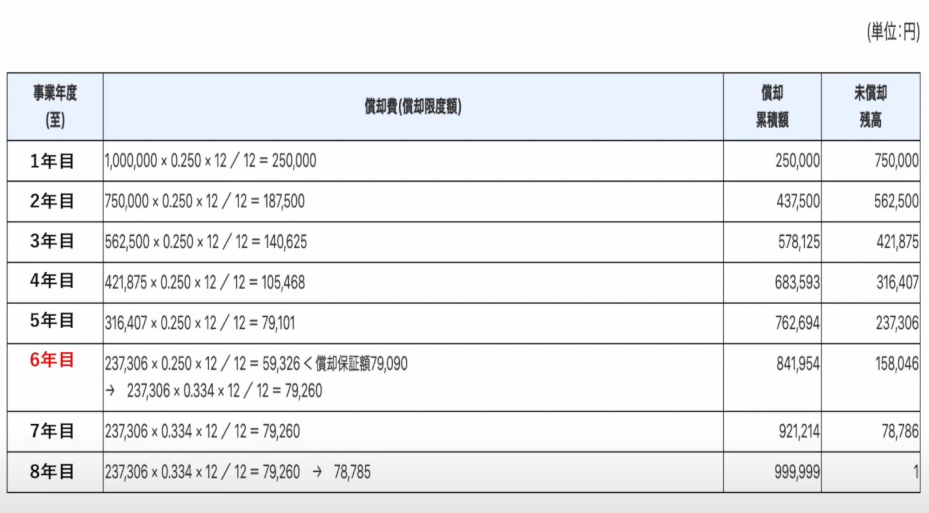

●定率法の計算方法(200%定率法)

例:機械100万円 耐用年数:8年

- ◎1年目の減価償却費

- まず最初に償却率を求める(1÷8年×200%)。この場合は0.25となり、100万円×0.25=25万円が1年目の減価償却費になる。

- ◎2年目の減価償却費

- 1年目の減価償却費:25万円➡100万円の資産のうち、25万円分を使用した。➡資産の価値が25万円分減った➡2年目の資産価値:100万-25万=75万➡2年目の資産価値75万円×償却率0.25=437.500円が2年目の減価償却費となる。

- ◎3年目の減価償却費

- 3年目の資産価値75万円-437500円=312500。315200×0.25=78800円

★借金返済と同じように最初は借入元本が多い➡利息も多い。元本の返済が進んで元本が減る➡利息も減るのと同じ感じ。

定率法=毎年かける償却率が一定。毎年残っている資産価値に毎年同じ償却率をかける。

※償却率は耐用年数ごとに国税庁のHPにあるため計算が面倒であれば参照する。

●償却保証率と償却保証額について

減価償却費には、国が定めた保証率を使った減価償却費よりも下回ってはいけないというルールがある。保証率は国税庁のHPに記載あり。

当初の資産の購入金額×保証率<毎年の減価償却費

もし下回る場合には、国税庁のHP記載の改訂償却率にて試算する。

上記の例の機械100万円 耐用年数:8年の場合であれば6年目で保証率を下回るため注意が必要となる。

ーーーーーーーーーーーーーーーーーーーーーーーー

■減価償却が財務分析3表に与える影響

★:減価償却は評価価額上の数値が落ちるだけであり、実際のキャッシュ的には減りはしていないので、キャッシュフローでは+で計上される。価値が落ちた資産から生み出される利益も徐々に減っていくという見方もできる。