■税金について

●概要

- ・モノを購入・消費するとかかる税金

- ➡消費税、不動産取得税、自動車取得税など

- ・モノを所有・使用しているとかかる税金

- ➡自動車税、固定資産税など

- ・儲けにかかる税金

- ➡法人税、住民税、事業税、所得税など(法人税等とも呼ぶ)

※消費税を払った人と収める人が違う税金のことを間接税という。

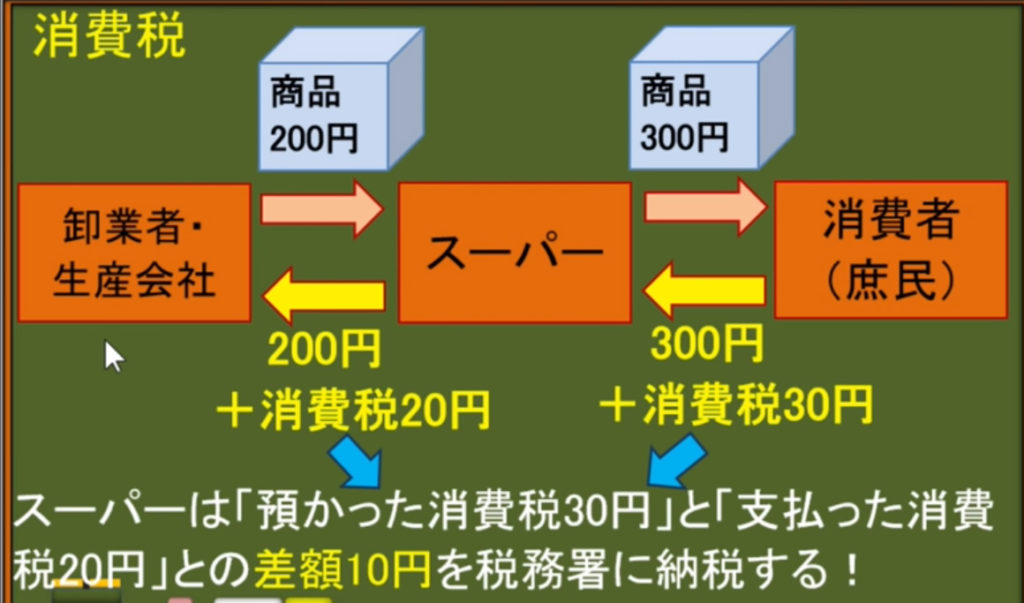

■消費税について

会社はたくさんの消費税を払い(仕入時)、またたくさんの消費税を預かっている(消費者が商品を買った際の消費税をもらっている)。仕入時の支払った税金は資産(仮払消費税)であり、消費者より預かった税金は納税しなくてはならないため負債(=仮受消費税)として考える。最終的に決算にて借受消費税と仮払消費税の差額を会社が納税する。

例)以下はすべて消費税10%と考える

①税抜200円の商品を掛けで仕入れた。

- (借)仕入200(貸)買掛金220

- (借)仮払消費税20

※仕入額に消費税を合わせて仕訳してはいけない。

②上記商品を税抜300円で掛け販売した。

- (借)売掛金330(貸)売上300

- (貸)借受消費税30

③事務作業用に、税抜30万円のパソコンを現金で購入した。

- (借)備品300,000(貸)現金330,000

- (借)仮払消費税30,000

例)決算での消費税の処理

①決算になった。期中で支払った消費税は合計500万円、受け取った消費税は合計700万円であった。(決算整理仕訳)

- (借)借受消費税7,000,000(貸)仮払消費税5,000,000

- (貸)未払消費税2,000,000

※決算にて収めるべき税金の差額を仕訳にて求めている。

②上記で算出した納税すべき消費税額について、小切手を振り出して支払った。(期中仕訳)

(借)未払消費税2,000,000(貸)当座預金2,000,000

未払い消費税という負債の減少/当座預金という資産の減少

■法人税等

儲けにかかる税金:法人税、住民税、事業税の3つ。これらを法人税等と呼ぶ。支払う法人税等=税引前当期純利益×税率。当期純利益から税金を差し引いたものが翌期資産表の繰越利益剰余金となる。

法人税等は自分で利益を確定し、税額を確定し、自分から税務署に申告し納税する確定申告なので、ごまかす会社はたくさんある。個人にかかる所得税などは年末調整できる。

※税金は厳密にいえば、費用ではないが、仕訳上では費用と同じような動きとなる。

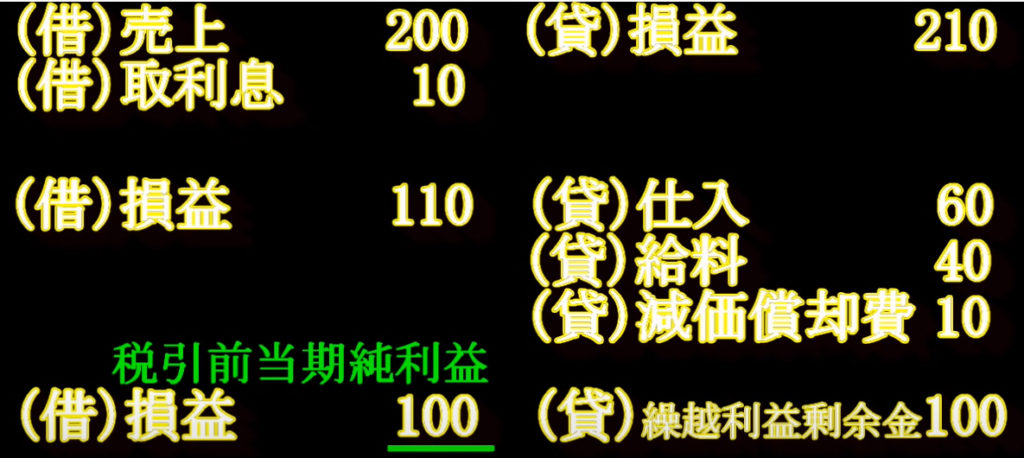

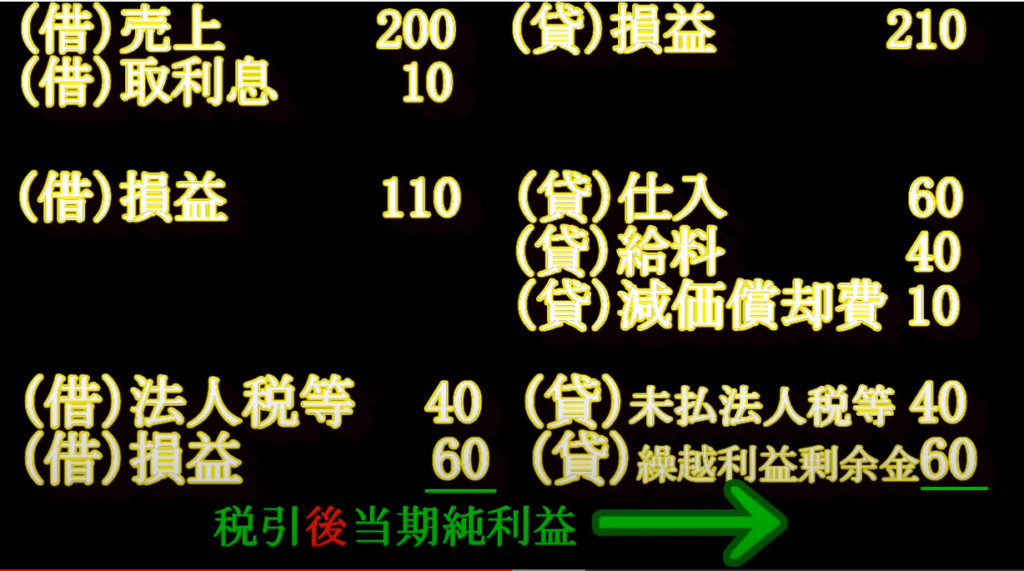

- 例:法人税等以外のすべての決算整理仕訳を作成後「損益」勘定残高は100万円になった。税率40%。

- ➡法人税、住民税、事業税合計で40万円を納税する。

- ※日本の税金はめちゃくちゃ高い。

例1)法人税等等の金額算定と納税時期と方法

①1年4月1日に設立、期末日は毎年3月31日、法人税等の税率40%、小切手で納税。

②2年3月31日が終了し初めての決算になる。税金以外の決算整理仕訳をすべて作成した結果、損益勘定残高(=つまり税引前の当期純利益)は100万円であった。

(借)法人税等400,000(貸)未払法人税等400,000

➡これは決算整理仕訳(つまり3月31日付の仕訳)なので、税金のある世界では、繰越利益剰余金に振替られる金額は100万円ではなく60万円。決算書には↑の未払法人税等400,000がBSにのり、法人税等400,000はPLにのることになる。

【納税時期について】

法人税等は、原則として決算日から2か月以内に納税する。つまり40万円を2年5月31日までに納税する。会計監査などあれば3か月以内になる場合あり。

③2年5月30日、小切手を振り出して支払った。(2年度の期中仕訳扱い)

(借)未払法人税等400,000(貸)当座預金400,000

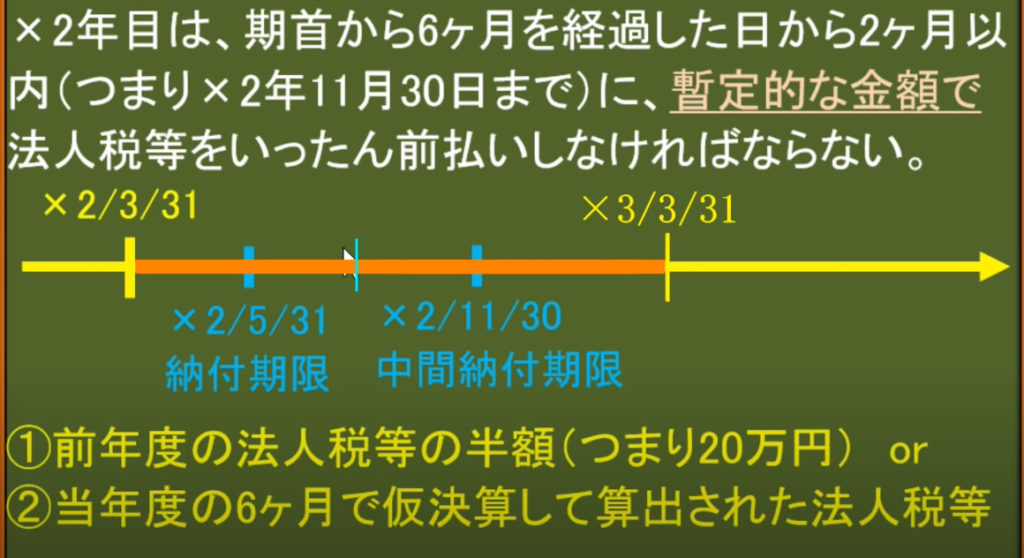

【2年度分以降の法人税等の前払いについて】

2年目は、期首から6か月を経過した日から2か月以内(つまり2年11月30日まで)に、暫定的な金額で法人税等をいったん前払いしなければならない。前払いする金額は↓のどちらかを選択して算定する。2は複雑なので1の半額パターンが多い。

- 1、前年度の法人税等の半額(例でいうと40万円)

- 2、当年度の6か月で仮決算して算出された法人税等

④2年、11月28日、前年度の法人税等の半額20万円を小切手を振り出して納税した。

(借)仮払法人税等200,000(貸)当座預金200,000

⑤3年3月31日が終了し、決算になり、税引前の損益勘定残高は300万円であった。

- (借)法人税等1,200,000(貸)仮払法人税等200,000

- (貸)未払法人税等1,000,000

■固定資産税・印紙税・不動産取得税

固定資産税・印紙税➡費用処理とする。

例)固定資産税:固定資産を所有しているとかかる税金

固定資産税100万円の納付書が市から送付されてきたので当座預金から支払った。

(借)租税公課1,000,000(貸)当座預金1,000,000

例)印紙税:手形や領収書などを作成したらかかる税金

200円の収入印紙を現金で購入し、約束手形に貼り付けした。

(借)租税公課200(貸)現金200

例)不動産取得税:不動産を購入したらかかる税金

900万円の土地を購入した。この際、不動産取得税27万円がかかり、合計金額を普通預金から支払った。

(借)土地9,270,000(貸)普通預金9,270,000

➡費用処理する場合が実務であり、

(借)土地9,000,000(貸)普通預金9,270,000

(借)租税公課270,000