株式会社を設立するには、資本金が必要です。

読んで字の如く、「株式」会社ですから、設立に際して必ず1株は「株式」を発行しなければならないのです。

この株式は通常、創業者(会社を作る人:発起人)が引き受けます。引き受けると言っても、多くの方がまずは1人で株式会社を設立されますから、自分の財布から資本金を出して、自分の会社から「株式」を発行してもらいます。

若干ややこしい説明になりましたが、要は、1円以上の価値がある金銭又は現物資産を出資して1株以上を発行しなければ、株式会社は設立できないということです^^

簡単にですが、株式会社の本来的な仕組みを説明するとこうなります。

「株主が資本金(お金)を出す→その資本を元に経営者に事業をさせる→利益が出れば株主に還元する」

古くは東インド会社が株式会社のはじまりとされていますが、基本的には今の日本でも仕組みは全く同じです。で、この資本金が1円でも設立ができるようになりました(法改正前は1000万円が必要でした)。

本来の仕組みから考えると、あり得ないですね^^;

1円出すから会社経営して配当をちょうだいよ。と言われても、経営者からしたら「どの口が言ってるんだ」という話になりますね。笑

でも、これにはワケがあります。

このように、株式会社は資本と経営が分離しているのが基本なのですが、多くの会社は、株主・経営者の役割を1人もしくは複数のみでこなします。一人二役なら資本金1円でも誰も文句は言いません。

とはいえ、後述しますが、1円以上で設立できると言っても、実際に1円で設立するのは現実的ではありません。

これから株式会社を設立しようと考えているあなたの為に、当ページでは、資本金について徹底解説していきたいと思います。

資本金はいったいいくらにすればよいのか?資本金の相場や平均は?資本金と税負担の関係は?等について、一つずつ丁寧に解説していきます。

この株式会社の資本金が何たるかを理解できれば、資本主義社会が何たるかも理解できるようになります。

これから、資本主義社会という大海原に株式会社という船を作って、航海に出られるあなたが「資本金とは何か」を知っておくことは、絶対に必要なことなのです。

当ページは結構なボリュームがありますが、最後まで読んで頂ければ資本金について、誰でも理解できるようになっていますのでなんとか頑張って読み切ってくださいね^^

では、どうぞ。

目次(もくじ)

- そもそも資本金とは?

- 資本金の額はいくらが適切なの?

|-資本金は1円でOKとはなりましたが・・・

|-銀行から口座開設を断られるケースも・・・

|-即、債務超過に陥ります・・・

|-社長貸付の際の注意点

|-資本金1円会社は止めておいた方が無難です。 - 資本金の額の相場・平均は?

|-総務省の統計を見てみよう

|-弊所で設立した会社様の資本金額の平均・統計を見てみよう

|-日本政策金融公庫の「起業と起業意識に関する調査」(2016年度版)を見てみよう - 資本金の額の決め方

|-その1 税金

|-その2 運転資金・資金調達

|-その3 法律・許認可 - お金じゃなくても資本金にできるの?現物出資について

- ちょっと一息。簡単コラムvol.1【一株いくらが妥当?自由に決めていいの?】

- ちょっと一息。簡単コラムvol.2【共同経営の場合の出資割合について考えよう】

- 資本金は後々増やせる?

- まとめ

- 現物出資とは

そもそも資本金とは?

簡単に言うと商売の「元手」です。

先程も少し触れましたが、株式会社は資本金という元手を使って事業をスタートさせます。

1,000万円の資本金(元手)で貿易業を始める株式会社を例に挙げて、資本金とは何か?どのような性質のものなのか?について、説明していきたいと思います。

(わかりやすく説明するために極単純な数字だけを使って説明します)

資本金1,000万円で海外から商品を仕入れた → 1,500万円で売れた → 500万円の利益が出た

会社には1500万円の現金が残りました。

ここで資本金が1,500万円になるのでは?と思われた方もいると思いますが、そうではありません。資本金はあくまでも1,000万円のままです。この時点では、「1,000万円の資本金と500万円の現金が残っている」という考え方をします。

会社の決算書類のひとつに貸借対照表というものがありまして、ご存知の方も多いと思いますが、こちらの計算式で資本金を導きます。

「資産-負債=純資産(資本)」

今回のケースでいくと、純資産の内訳は(資本金1,000万円+利益500万円)です。純資産が1500万円の会社になります。

この利益500万円をそのまま資本金に組み入れることもできますが、通常、創業したばかりの株式会社はそのようなことはしません。

株式会社は継続的に利益を上げることを目的にしていますから、この利益500万円を軍資金として追加、1,500万円のお金を使って、更なる売上を狙いに行きます。

そして、更に多くの利益を出した段階で、株主へ配当を行う、資本金に組み入れて資本金を増やす、あるいは更に株式を発行して増資する(利益を出しており業績もいいので新たな株主を募りやすい)といったことを行います。

次に、儲からなかったパターンも考えてみましょう。

資本金1,000万円で海外から商品を仕入れた → 500万円分しか売れなかった → 500万円の赤字が出た

1,000万円の仕入れを行ったにもかかわらず、500万円しか売れなかったケースでは資本金はどうなるでしょうか。手元の現金が500万円に減ってしまいました。

500万円の赤字なので資本金も半分の500万円に減ってしまうのでしょうか。こちらもそうではありません。さきほどの総資産の内訳で言うと(資本金1,000万円+利益0万円)になります。

赤字になっても、資本金が減るわけではないのです。

手元の現金500万円+売れ残った商品500万円がありますから、合計で総資産(資本金)も1,000万円のままなのです(この会社に負債(借金)はないので)。

つまりは何が言いたかったかと言いますと、「資本金の多い少ないは信用面では大きな指標ではあるが、絶対的な指標では無い」ということです。儲ける力があるかないかは全くの別問題ということですね。

500万円のプラスが出た場合でも、500万円のマイナスが出た場合でも、資本金は同じ1,000万円の会社です。

これから自分の会社の資本金をいくらにするか考えていく中で、前提としてこの簡単な考えた方を頭に入れておいてもらえればと思います。

資本金の額はいくらが適切なの?

「資本金が多い=元手が多い=資金力がある」と見られるわけですから、資本金の額は少しでも多いほうが、信用面では他企業との取引もスムーズに行くことが多いでしょう。

とはいえ、数千万円から数億円もの多額の資本金を用意できる会社など、大企業でもない限りそうはいませんので、ご安心ください。

では、どの程度の額の資本金額が妥当なのでしょうか?

国が出している統計値に加えて、弊所の顧客数百社の株式会社の統計値もこちらのページで見ていきたいと思います。実際の統計ですから大いに参考にしていだけると思います。

資本金は1円でOKとはなりましたが・・・

前述のとおり、新会社施行後は、資本金は1円以上でよくなりましたが、現実的ではありません。

自分の立場になって考えてみてください。海のものとも山のものともつかないような資本金1円の新参会社から「新規取引をお願いします!」と営業に来られても、躊躇してしまいますよね。個人事業主と何が違うんだ?って話になりますよね^^;

とは言え、資本金が1円の会社さんも実際にはいますし、普通に営業もされています。

ただ、注意しておくべき点が非常に多いこともまた事実。

みていきましょう。

銀行から口座開設を断られるケースも・・・

銀行によって扱いは様々ですが、資本金1円では銀行口座の開設がNGという所も出てきているようです。今の時代、口座がなければ営業もできません。まだまだ少ないとは言え、可能性がゼロとは言い切れませんので、十分に注意しましょう。

実際にあった起業家さんの話です。

資本金1円で合同会社を設立。設立登記完了後、いざ、取引銀行窓口へ。

登記簿謄本を見せたところ、窓口係員から一言。

「お客様、資本金1円の会社さまの新規口座開設は現在お断りしております」

「・・・。」

さあ大変です。

と言うのもこの会社、大口営業取引先から決済口座の銀行を指定されていたのです。他の銀行を探せばいいという単純な話ではなかったのです。

設立後1週間も経たないうちから、即、法務局で増資手続きをするはめに。

資本金を増やすには法務局での変更登記手続きが必要になります。

当然、登録免許税がかかります。増資する金額にもよりますが、最低でも3万円。その他、我々専門家に書類の作成や申請手続きを依頼すれば、もちろんその分の報酬もかかってしまいます。

増資は手続きもその書類の作成も、決して簡単ではありません。取引先から急かされているのに、時間をかけて自分で手続きをしている場合でもありません。

結局、その方は専門家へ依頼。登録免許税と専門家報酬を含め、増資手続きに10万円弱かかってしまいました。

即、債務超過に陥ります・・・

当たり前ですが、株式会社の運営には事業経費がかかります。設立と同時に即売り上げを計上できる目処が立っていれば別ですが、そういったケースは稀なはずです。

資本金が1円とかだと、設立後即、債務超過に陥ります。

そもそも株式会社の設立実費に20-24万円かかりますから、資本金がそれ以下の場合、設立登記が完了した時点で会社にお金が無くなってしまいますからね^^;

社長貸付の際の注意点

その場合でも大半の会社は、社長個人が会社へ貸し付けという形を取ると思いますが、帳簿上はれっきとした「債務」です。

法人化するということは個人事業とは違い、社長と会社との財布は「全くの別物」として扱わなければなりません。

1期目から、「設立当初の資本金が少なく、社長からの借入金が多い」という、バランスの悪い決算書が出来上がってしまいます。

後述しますが、決算書が赤字だと、基本的には金融機関(銀行や日本政策金融公庫)からの借入はできません。

いくら社長個人からの貸付と言えど、債務超過で赤字体質の会社に金融機関はお金を貸しません。

資本金1円会社は止めておいた方が無難です。

このように、資本金1円で会社を作ってしまうと、様々な弊害が待ち受けています。

資本金1円という極端に少ない資本金で会社を作るのは止めておいた方が無難です。もとい、止めましょう。

資本金の額の相場・平均は?

では、次に気になる日本全国の株式会社の資本金の相場・平均を見ていきましょう。

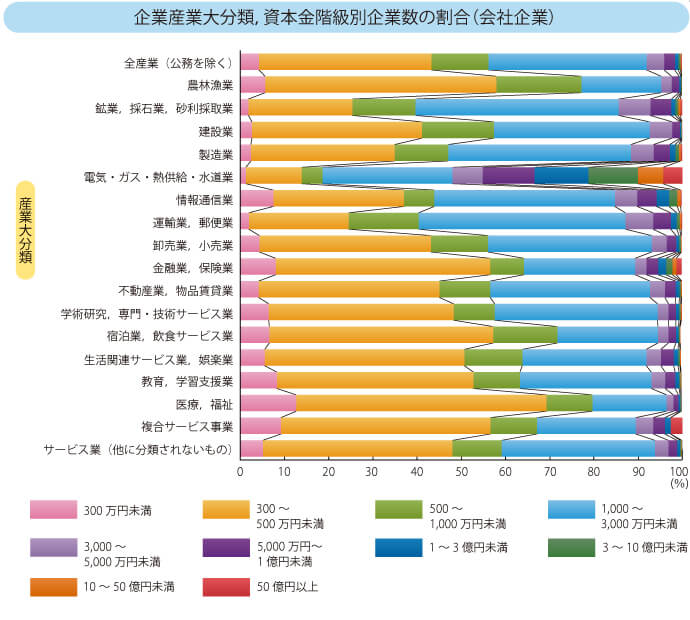

産業分類別になっているので、参考にしてください。

総務省の統計

総務省の統計です。まずは御覧ください。

→http://www.stat.go.jp/data/e-census/guide/basic/result/chart8.htm

一番上の全産業を見てみてください。

300万円~3000万円が90%近くを占めていますね。電気・ガスなどのインフラ系企業や鉱業、採石業など国の基幹事業系の会社はやはり資本金が1000万円以上が大半です。

一般の方に馴染みがあり、建設業、情報通信業、卸売・小売・不動産、サービス業などは、300万円~500万円が多数を占めています。

300万円~500万円がオレンジ、1000万円~3000万円が青。

あなたがこれから行う事業が産業大分類のどこに当たるかで、大体の目安にしていただけるかと思います。

弊事務所で設立される会社の資本金額の平均・統計

ちなみに、私共の顧客である株式会社さんの資本金ですが、90%以上が100万円~500万円となっています。

我々のような行政手続きの専門家にご依頼をくださる会社さんは、みな中小企業です。

社長さんと社員が数名の規模の会社さんが多いですね^^

中には資本金数億円の会社さんもいらっしゃいますが、やはり少数です。大企業は法務部や総務部がありますから、自社で手続きをされることが多いのだと思われます。

なお、信用面などは一切気にしない、節税だけが目的の中小企業さんですと、それこそ10万円~100万円の資本金にされています。

さて、ここまで見てきて、大体のイメージが湧いてきましたでしょうか?

それでは、次から、実際の資本金の額の決め方を見ていきましょう。

日本政策金融公庫の「起業と起業意識に関する調査」(2016年度版)

日本政策金融公庫が実施している「起業と起業意識に関する調査」(2016年度版)も参考までに見てみます。

起業費用100万円未満が全体の54.3%、100万円以上~500万円未満が29.0%、500万円以上~1000万未満が7.5%以下省略。

となっています。

公庫の統計資料は株式会社だけでなく、個人事業なども含まれていますので、ある程度の参考として頂ければと思いますが、ここまで見てきた総務省統計や弊所平均値と似たり寄ったりですね。

資本金の額の決め方

【資本金の決め方その1】税金を考慮する。

(1)消費税

新たに設立された法人については、資本金1000万円以下の会社は、設立1期目及び2期目は原則として消費税が免除されます。

設立と同時に資本金を1000万円にしてしまうと、1期目から消費税負担が発生してしまいます。

ただ、個人事業から株式会社へ法人成りをする場合には注意が必要です。個人事業時代の課税売上高や人件費の総額等の額によって、免税点が変わってきます。

詳しくは下記を御覧ください。既に個人で事業をされていて、顧問税理士さんを付けてらっしゃる場合は、設立前に必ず相談しておきましょう。

(2)法人住民税

法人住民税は、ざっくりと以下の3つに大別できます。

- 均等割・・・法人の所得が黒字・赤字を問わず、課される税金

- 法人税割・・法人税額を基礎として課される税金

- 利子割・・・預貯金等の利子などに課される税金

この3種類の法人住民税のうち、資本金の額によって税額が変わってくるものがあります。

「均等割」です。

資本金の額が1000万円を超えるか否かによって税額が年間10万円ほど変わってきます。

- 資本金が1000万以下の場合、市町村の法人住民税が5万円。都道府県の法人住民税が2万円。

- 資本金が1000万円以上の場合、市町村の法人住民税が13万円。都道府県の法人住民税が5万円。

※市区町村によって税額は若干異なります。詳細は管轄自治体のHPを参照いただければと思います。

厳密に言えば、従業員数が50人以下か、それ以上かによっても金額は異なるのですが、おそらく当ページを御覧頂いている方の大半は50人以下の会社さんだと思われますので割愛させていただきます。

会社を作っていきなり50人以上の従業員規模というのは、もはや大資本かつ大企業くらいのものだと思われます。

(3)登録免許税

株式会社設立に要する登録免許税は、資本金額の1000分の7です。

資本金に1000分の7を掛けて、その額が15万円以下であれば、15万円になります。

仮に資本金が2500万だとしたら、17万5千円。3000万だとしたら、21万円。計算上、2143万円までは、登録免許税は15万円です。

(4)交際費

資本金が1億円を超える大会社は、飲食の為の支出に関してはその50%相当額の損金算入が可能です。

一方、資本金1億円以下の中小企業は上記の接待飲食費の額の50%に相当する金額or800万円定額控除額のいずれかを選択し、その額を損金算入できます。

なお、交際費は、接待、供応、慰安、贈答等に該当するもので、取引先への支出のみならず、会社の役員、従業員、株主等に対する同様の支出も含まれます。

【資本金の決め方その2】ただ単純に設備資金・運転資金を資本金にしてしまう。

(1)当面の事業運転資金

一番簡単でかつ、単純な資本金の決め方です。

サラリーマンの方であれば、貯金額の中から、どの程度、株式会社の運転資金・設備資金として使えるのか?設立してすぐは売上も立たないでしょうし、生活資金もおいておかねばなりません。

1000万円の貯金があるとして、そのうち300万は株式会社の資本金にして、運転資金・設備資金にする。そういった単純な話です。

事業計画をどのように立てるのかによって資本金の額も自ずと決まると言うわけですね。

個人事業主さんの場合はもっと単純です。

事業で使っている通帳からどの程度の資金を新しい会社に移すか?移せるのか?これまでに毎年決算申告をされてきているでしょうし、要は、事業資金として使えるお金をそのまま資本金にしてしまってもOKなわけです。

ただ、個人事業主さんが法人成りをする場合は、個人事業を継続するのか、廃業して株式会社へ資本を全部移行するかによって、資本金の額や運転資金は変わってくると思いますから、事前に顧問税理士さんに相談しておきましょう。

顧問税理士さんがいらっしゃらない場合は下記の提携サイトよりご紹介も可能です。

(2)資金調達時の優位性

資本金は多ければ多いほど、融資は受けやすくなります。

金融機関は貸倒れを一番嫌います。資本金が少しでも多い会社にお金を貸したくなる気持ちも普通に考えればわかりますよね。

なお、株式会社設立と同時に借入を行う場合は、プロパー融資は難しいので、日本政策金融公庫の新創業融資か自治体の制度融資を利用することになります。

これらの融資は設立時の資本金の額をそのまま自己資金として認めてくれるケースも多いので、資本金は少しでも多めに競設定しておくとよいでしょう。

※とは言え、自己資金の「出処」はきっちりと確認されますので、自己資金を貯めてきたという事実を証する銀行口座の通帳等は保管しておきましょう。見せ金などはNGです。すぐにバレます)。

創業融資や公庫からの借入については、当サイト内のこちらのページもご参考ください。

【資本金の決め方その3】法律・許認可業種に応じて決める。

(1)許認可の資本金規制

許認可取得の要件に、一定以上の資本金の額が求められる場合があります。

建設業許可取得を考えているのであれば、その要件に「請負契約を履行するに足りる財産的基礎又は金銭的信用を有していること」というものがあり、自己資本の額が500万円以上必要になります。

厳密にいうと、資本金の額として額面で500万円以上の登記が必要なわけではありませんが、通常は株式会社設立と同時に建設業許可の取得を行う場合は、資本金を500万円に設定、登記を行います。

その他、人材派遣業許可には2000万円以上、職業紹介事業許可には500万円以上、旅行業の許認可・登録には300万円~3000万円の資本金が必要です。

株式会社で許認可業種を営む場合は、事前に監督官庁へ確認を取っておきましょう。

(2)下請法の規制

あまに耳慣れない法律名かと思いますが、この下請法は、公正取引委員会が管轄していて、「大会社と中小零細企業では体力にそもそも違いがあるので、下請けイジメをしてはなりませんよ」という規制を行う為の法律です。

資本金1,000万円を超えるとこの法律の規制の対象事業者(親事業者)になります。

詳細は公正取引委員会のページをご覧いただければと思いますが、親事業者になるとかなり多くの義務と禁止事項が課せられますし、違反した場合は罰金刑もあり得ますので、注意しましょう。

◇お金じゃなくても資本金にできるの?現物出資について

金銭のみならず、物を出資して、資本金を増やすことも可能です。実際に価値あるものでなければなりません。

具体的には、貸借対照表の資産の部に計上てきるような、動産(自動車、パソコン等)、債権、営業権等です。

現金のみでは、どうしても資本金が少なくなってしまう場合は、現物出資という選択肢もありますから、検討してみましょう。

とはいえ、現物出資を行う場合でも、購入価額より値段を高く設定するのは、お勧めできません。

現物出資の価額の決め方については、会社法上、特に規定はありませんが、自分が買ったときより高い価額に設定するのはあまり好ましくありません。

会社法上のみならず、税法上もお勧めできません。購入年数、減価償却などを考慮して適正な価額を設定した上で、で現物出資を行うようにしましょう。

ちょっと一息。簡単コラムvol.1【一株いくらが妥当?自由に決めていいの?】

一株いくらでも構いません。あなたの好みで決めることができます。最も多いのが1株1万円。資本金100万円の会社を作るなら、100株発行の株式会社ですね。

1000万円なら1000株発行の株式会社。10万円程度の低資本の会社にする場合は1株1000円や100円と設定される社長さんもいます。弊所にご依頼を頂く会社さんの最頻値は1株1万円から5万円で設定されています。

ちょっと一息。簡単コラムvol.2【共同経営の場合の出資割合について考えよう】

ここまで資本金の額はいくらが妥当か、また、決め方などについて見てきましたが、ここでは視点を変えて資本金の「出資割合」について考えてみましょう。

1人で資本金を捻出して設立する分には何の問題もありません。複数人の場合は、その後の会社経営において、少し注意が必要になります。

議決権の割合次第では、会社の経営権が保持できないなどの問題が発生する場合があるのです。

株式会社の重要事項を決定するには、株主総会の決議が必要になります。役員の選任や解任、役員報酬の総額の決定、定款変更などです。

1人の場合は当然全ての株式を持っていますから全会一致で決議が可能ですが、複数人の株主をいる場合はそうはいきません。

例えば、1株1万円で300株300万円の資本金で3人で1人100株ずつ、出資を行った場合。当然ですが、何を決めるにも多数決が必要になります。スピーディーな経営判断が求められる起業時にも関わらず、いちいち多数決を取る必要が出てきてしまうのです。

株主総会の決議には普通決議、特別決議、特殊決議などがあります。詳しくはこちら(株主総会の決議要件)を参考にしていただければと思いますが、あなたが会社の実質上の経営権を持っておきたい場合は、最低でも発行済み株式のうち、3分の2以上は保有しておくようにしましょう。

◇資本金は後々増やせる?

ここまで許認可、信用面などについて考察し、資本金額の設定方法について見てきました。

では、設立後は、資本金を増やせるのかどうか?

もちろん増やせますのでご安心ください。

資本金は、株式会社設立後も、いつでも増やしたり、減らしたりできます。

資本金を増やすことを増資、減らすことを減資と言います。

増資に関しては、株主総会の決議を経て、募集株式の発行を行い、その株式を引き受けた人が株の対価として出資等を行うことにより資本金の額を増やします。

減資については、株主総会の特別決議を経て、債権者保護公告を行います。

ただ、増資も減資も、手続きは煩雑で、法務局への変更登記申請も必要になります。登録免許税ももちろん掛かってきます。

ですから、設立後に増減が出来ると言っても、無駄な手間暇をかけないように、自分の会社にあった適切な資本金額を設定しましょう。

まとめ

以上、いかがでしたでしょうか?

資本金の額は、株式会社設立時の最重要決定事項です。

ベンチャー企業を作って、株式公開を目指す。節税目的の為に株式会社を作る。許認可を得る為に株式会社を作る。会社を作る理由はケースバイケースです。

それぞれの目的によって、資本金の額も変わってきます。当ページが資本金を決める際のお役に立てれば幸いに思います。

なお、当サイトでも株式会社の設立手続きの代行を行っていますので、お気軽にお声がけくださいませ!

![]()

現物出資とは?

会社を設立する際や増資を行う際には、金銭(現金)で出資することが一般的ですが、金銭以外の物でも出資することができます。

これを「現物出資」といいます。

会社の資本金となるのは、お金ではなく出資するだけの価値があるのであれば「物」でも構いません。

現物出資できる物の種類は多く、資産として計上できる物であれば構いません。実際に多いのが「パソコン・プリンター・自動車」などです。

今まで個人事業で使っていた自動車やパソコンなどを法人成りする際に出資するのは、ごく自然な事です。現物出資をすることでより多くの資本金とすることができます。

※自動車の場合は、所有者があなた自身の名義になっている必要があります。ローンが残っている場合、車検証の所有者欄が自動車会社やローン会社になっていると思います。その場合は現物出資はできません。車検証の所有者記載欄とローンの有無は、事前に確認しておきましょう。不動産を現物出資する場合も同様です。登記簿謄本でその辺りの確認が必要です。

現物出資をするには?

現物出資を行う場合、原則として裁判所が選任した検査役の調査が必要です。

ただし、弁護士、税理士などの専門家に出資する物の価格が「適正な価格」である事を証明してもらえれば、検査役の調査は必要なくなります(不動産の場合は、不動産鑑定士による鑑定証明書も必要です)。

検査役の調査には時間がかかりますし、弁護士、税理士などの専門家に依頼するには時間も費用もかかります。せっかく「物」でも出資できる制度があるのにハードルが高くなってしまいます。

そこで簡単に行える要件として、現物出資の中でも「現物出資の総額が500万円以下」であれば、これらの調査・証明が不要になるという要件が規程されています。

パソコンや自動車を出資する場合、500万円を超えることはほとんどありませんので、気軽に出資をすることができます。

ただし、調査がないからといっていい加減な価額を設定することはできません。

現物出資する財産の価額は、購入価格ではなく、出資する時点での市場価格や時価としなければならず、財産の評価は適正に行う必要があります。

例えば、実際の価格よりも高く評価して出資した場合、会社は損をした事になりますので、出資者や取締役には差額を補填する義務が発生しますので注意が必要です。逆に安く評価して出資することは会社側は損をしませんので、特に制限はありません。

現物出資と税金

現物出資後は、それに伴う税金についても知っておきましょう。

現物出資は、出資者側にとって資産の「譲渡」になりますので、譲渡したことによって得られる金額によっては所得税の課税対象となります(個人事業で使っていたパソコンなど動産の場合は、事業所得に該当する場合があります)。

会社側は出資者から資産を購入したという扱いになるので、通常の物品購入と同じく経費計上して、一括償却できない資産であれば減価償却処理を行います。

現物出資が自動車の場合は出資者から会社への名義変更の手続きが必要で、自動車取得税がかかる場合があります。また、名義変更の手続きを行政書士に依頼する場合はその報酬も必要になります。

不動産の場合は、出資者には譲渡所得税が、会社には不動産取得税が課税されます。また、不動産の名義を会社名義にするため、所有権移転の登記費用や登録免許税、毎年の固定資産税もかかりますので、不動産を現物出資する場合は、事前にそれに伴う費用や税金について調べておく必要があります。更に、不動産の名義変更を司法書士に依頼する場合はその報酬も必要になります。

現物出資は500万円以下であれば簡単に行えますが、予期せぬ税金がかかったり、税務上の処理が複雑になることもありますので、予め税理士さんと相談しながら決めていくと良いでしょう。

<現物出資時の注意点>

- 出資者名義の物でなければ現物出資できない(ローン中の物は不可)

- 総額が500万円を超える場合は、弁護士、税理士などからの証明が必要

- 市場価格や時価とし適正な価格設定をする

- 現物出資の内容によっては税金が発生する

- 自動車であれば、名義変更の手続きが必要

- 不動産であれば、所有権移転の登記が必要